(圖:20年來首次“減量增質”,檢驗檢測行業將何去何從?)

日前,國家市場監督管理總局認可與檢驗檢測監督管理司發布《2024年度全國檢驗檢測服務業統計簡報》,從中可以直觀看出目前行業發展中存在的新動向,也反映出行業在市場化改革推動下,正朝著高質量發展方向邁進。

?

行業發展質升量穩

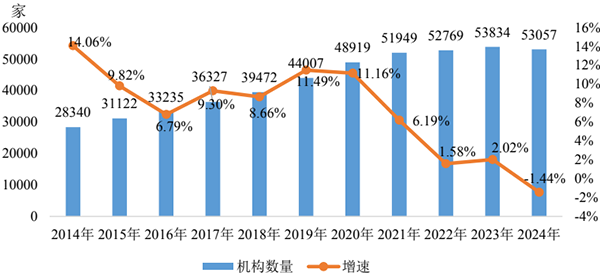

回顧近年來行業發展,2022年我國檢驗檢測機構數量為52769家,實現營業收入4275.84億元;2023年機構數量增長至53834家,營收提升至4670.09億元。到了2024年,全國檢驗檢測行業實現營收4875.97億元,同比增長4.41%,延續了多年來的增長態勢,顯示出行業發展的韌性。但機構數量出現了首次下降,為53057家,同比下降1.44%。這一降一升意義重大,從2016-2023年期間,機構數量持續攀升,而營收增長幅度雖各有不同,但總體呈現上升趨勢。機構數量下降而營收上升,平均每家機構營收增加51.51萬元,平均每份報告營收增加110.89 元,機構運營效率和報告價值顯著提升。20年來首次出現“減量增質”拐點,行業從“鋪攤子”到“上臺階”,進入注重質量效益的成熟發展階段。

?

2014-2024年全國檢驗檢測機構數量及增速情況

?

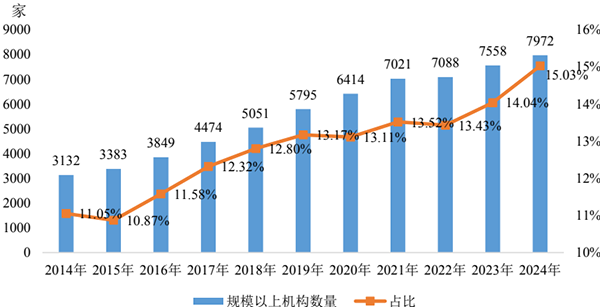

內部結構優化,集約化趨勢強化

從歷史數據看,2022年規模以上(營業收入1000萬元以上)檢驗檢測機構數量為7088家,占全行業13.43%,營業收入占比78.68%;2023年 “規上” 機構數量增長到7558家,占比提升至14.04%,營收占比達80.32% 。2024年,“規上” 機構數量進一步增長至7972家,占全行業15.03%,同比上升7.02%,其營業收入占全行業總收入的81.24%。這一數據變化清晰地表明,規模較大的機構在行業中的主導地位愈發突出,集約化發展趨勢逐年增強。與之相對的是,小微型機構占比出現變化。2022年從業人員100人以下的小微機構數量占比為96.26%,2023年這一數據基本維持高位,而2024年占比為96.14%,同比下降0.12% ,首次出現下降。長期以來,檢驗檢測行業存在 “小散弱” 問題,小微機構數量眾多。隨著時間推移,資源逐漸向優勢企業集中,規模效應開始顯現,行業正逐漸擺脫過去分散的發展模式,這有利于提升整體運營效率和服務質量,增強行業在國際市場上的競爭力。

?

2014-2024年規模以上檢驗檢測機構數量分布情況

?

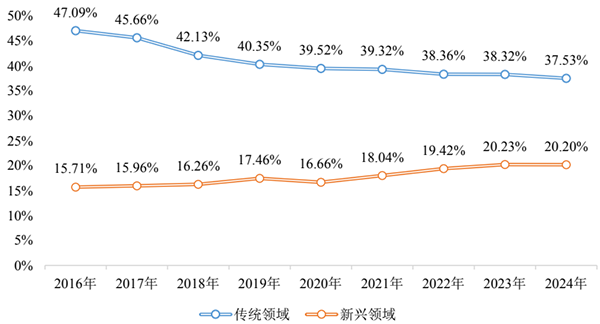

新興與傳統領域的發展更迭

近年來,電子電器、機械、材料測試、軟件及信息化等新興領域發展迅速。2022年相關領域發展態勢良好,到2023年,這些新興領域共實現收入944.75億元,同比增長13.76%,高于全行業營收增速4.54個百分點。2024年,新興領域檢驗檢測業務實現收入984.80億元,同比增長4.24%,占行業總收入的20.20%。傳統領域方面,從2016-2024年,建筑工程、建筑材料、環保設備和機動車檢驗等傳統領域占行業總收入的比重持續下滑,2016年占比47.09%,2022年降至38.36%,2023年為38.32%,2024年進一步下滑至37.53%。2024年傳統領域實現營收1830.18億元,同比增長2.27%,新興領域營業收入增速接近傳統領域的2倍。隨著科技不斷進步和產業轉型升級,新興產業蓬勃發展,催生大量新興領域檢驗檢測需求;而傳統產業增長放緩,相關檢驗檢測需求也隨之變化,促使行業不斷調整業務結構,以適應經濟發展的新趨勢,尋找新的增長點。

?

2016-2024年檢驗檢測傳統和新興領域占行業總收入比重情況

?

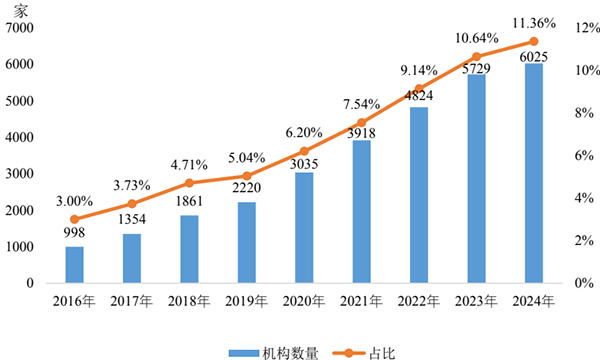

高新技術與專精特新“雙輪驅動”

在高新技術企業認定方面,2022年獲高新技術企業認定的檢驗檢測機構4824家,占機構總量的9.14%;2023年這一數量增長至5729家,占比提升至10.64%;2024年達到6025家,同比增長5.17%,占機構總量的11.36%,但營收占比達47.63%,技術溢價顯著。專精特新企業認定方面,2024年獲專精特新中小企業或專精特新“小巨人”企業認定的檢驗檢測機構共計1500家,占比2.83%,其中專精特新“小巨人”企業達168家(2018年僅39家),其806.23億元營收占16.53%,成為細分領域“隱形冠軍”。多年來,檢驗檢測行業持續加大技術研發投入,越來越多機構憑借技術創新能力獲得相關認定,不僅提升了自身在行業內的競爭力,也推動整個行業技術水平不斷提升,凸顯行業作為高技術服務業的特性,對推動行業創新發展、提高服務質量起到關鍵作用。

?

2016-2024年高新技術企業數量及占比情況

?

東部引領與核心聚集

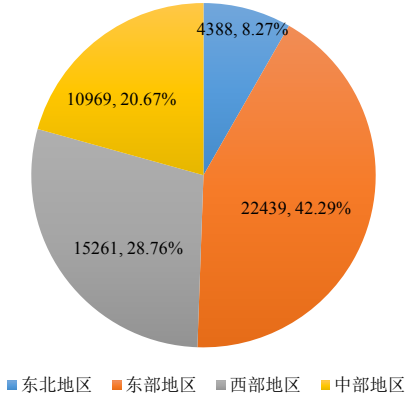

從區域分布的長期數據來看,東部地區一直占據領先地位。2022年,華東、中南、華北三大區域占到全國檢驗檢測機構總量的69.53%,實現營業收入的區域比重方面,華東、中南、華北三大區域收入所占市場份額超過了八成,為80.33%。2023年這一格局基本維持。2024年底東部地區檢驗檢測機構數量占比42.29%,營收占比61.86%。而另一方面看,長三角、京津冀、珠三角三大區域以32.07%的機構數量貢獻55.24%的營收;廣東機構數(4745家)、營收(708.97億元)、報告量(9427萬份)均居全國首位,形成“廣深檢測走廊”;上海、北京、天津三大直轄市營收強度(億元/家)分別達到322、355、214萬元/家,遠高于全國平均92萬元/家,高端檢測資源加速向中心城市聚集。

?

2024年全國檢驗檢測機構區域分布(單位:家)

?

國際化短板與過度競爭并存

從國際化層面來看,我國檢驗檢測行業與國際先進水平存在顯著差距。機構平均營收僅92萬元/家,與國際龍頭企業如SGS、BV相比,僅為其1/50。2022-2024年期間,盡管行業營收整體呈增長趨勢,但國際化收入占比卻長期處于低位,不足5%。這表明行業在國際市場拓展方面成效甚微,國際業務布局嚴重不足,國內機構在國際市場上的參與度不高,難以在全球范圍內獲取業務資源,國際化能力亟待提升。另一方面,隨著機構數量不斷增加,市場需求卻未同步大幅增長,導致市場飽和度極高,眾多機構為爭奪有限業務陷入激烈價格戰。以機動車檢驗領域為例,2024年該領域機構數量達16353家,占總量的30.8%,然而營收僅占全行業的6.4%。

?

2024年行業迎來“分水嶺”,從“數量紅利”轉向“質量紅利”。未來五年,具備“高端設備+專精技術+區域總部”特征的機構將主導整合,而低附加值領域將面臨深度出清。

廣東第三方檢測機構中鋼國檢廣東分公司為你推薦20年來首次“減量增質”,檢驗檢測行業將何去何從?。更多新更新的動態信息盡在廣東第三方檢測機構中鋼國檢廣東分公司官網,同時你還可以了解行業動態行業動態 其它信息或瀏覽新聞媒體。